Union Pacific Aktienanalyse

Der tiefste Burggraben in den USA?

In der heutigen Analyse geht es um Union Pacific.

Mit Union Pacific betrachten wir heute ein Unternehmen, welches seit über 150 Jahren in den USA tätig ist und so tief wie kein zweites Unternehmen in der amerikanischen Wirtschaft verwurzelt ist. Diese tiefe, historische Verwurzlung ist der größte Trumpf von Union Pacific, denn die USA ohne Union Pacific sind kaum vorstellbar.

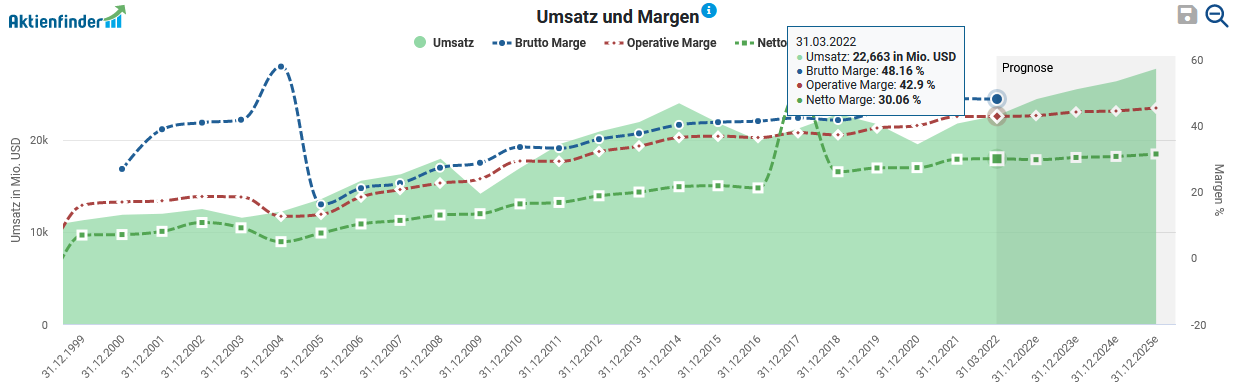

Union Pacific glänzt nicht nur doch einen großen Burggraben, nein dieses Unternehmen hat noch soviel mehr zu bieten, wie beispielsweise das wirklich ansprechende Dividendenwachstum der letzten Jahre. Aber nicht nur die Dividende konnte die letzten Jahre außerordentlich stark wachsen, Union Pacific erreicht für ein sehr zyklisches Industrieunternehmen eine beeindruckende Bruttomarge von fast 50 %.

Natürlich spiegelt sich das auch im Kurs wider, denn Union Pacific lief letztes Jahr brutal gut.

Daher schauen wir uns in diese Analyse an, ob die aktuelle Bewertung für dieses Unternehmen gerechtfertigt ist, oder ob die Risiken überwiegen.

Dann Let´s go & viel Spaß beim Lesen. 😊

Hier mal n paar Keyfacts zu Union Pacific:

| Sektor | Industrie |

| Industrie | Straßen & Schienen |

| Marktcap. | 135,52 Mrd. $ |

| Aktienanzahl | 628 Mio. |

| Umsatzwachstum ø 5 J | 0,53 % |

| Gewinnwachstum ø 5 J | - 9,44 % |

| Preis | 215,26 $ |

| ISIN | US9078181081 |

| Ticker | UNP |

| Datum der Analyse | 03.07.2022 |

Inhaltsverzeichnis

Unternehmensgeschichte

Mit Union Pacific haben wir diese Woche das bisher älteste & geschichtsträchtigste Unternehmen in der Analyse.

Die Union Pacific Railroad wurde am 01.07.1862 in Washington D.C., durch die Unterzeichnung des Pacific Railroad Act´s von Abraham Lincoln, ins Leben gerufen. Ziel des Unternehmens war der Bau einer Eisenbahnstrecke von Washington nach Kalifornien, einmal quer durchs ganze Land.

Bis zum Jahr 1893 dümpelte man so vor sich hin, übernahmen ein paar Konkurrenten, traf schlechte Managemententscheidungen, war in ein paar Skandale verwickelt, … . Dann begann 1883 eine große Wirtschaftskrise, welche Union Pacific so schwer traf, dass man Konkurs anmelden hat müssen. Edward Henry Harriman kauft das Vermögen von Union Pacific für ca. 58 Millionen $ auf und begann mit der Umstrukturierung des Konzerns. Diese Umstrukturierungen waren 1897 abgeschlossen und Union Pacific wurde unter dem alten Namen Union Pacific neugegründet.

1934 wurde dann das Union Pacific geschaffen, welches uns heute bekannt ist, denn die Züge wurden mit gelber Farbe bemalt und das Logo nahm seine uns bekannte blau, weiße Form an. 1962 erfolgte der nächste wichtige Meilenstein in der Unternehmensgeschichte von Union Pacific, es wurde die letzte sich noch im Betrieb befindliche Dampflock ausgemustert.

Ab 1980, beginnend mit der Übernahme von Western Pacific Railroad, wuchs Union Pacific immer mehr. 1995 erfolgte dann eine weitere große Übernahme, die Southern Pacific Railroad wurde ebenfalls von Union Pacific übernommen.

Ihr seht schon, Union Pacific ist ein sehr altes, traditionsreiches Unternehmen, welches schon einige dunkle Stunden hinter sich hat. Bei der Unternehmensgeschichte hab ich sehr viel weglassen müssen, bei fast 150 Jahren Historie würde das sonst einfach zu lange dauern & auch langweilig werden. 😉

Mission:

„ Build America for all generations by connecting our nation’s businesses and communities to each other and the world. “

Seiner Unternehmensmission geht Union Pacific immer noch nach und ist auf dem besten Wege seinem Versprechen treu zu bleiben.

CEO

CEO von Union Pacific ist seit 05.02.2015 Lance M. Fritz. 1963 in Kalifornien geboren, studierte Lance Monson Fritz bis zum Jahre 1985 an der Bucknell Uni und schloss sein Bachelormaschinenbaustudium erfolgreich ab. Danach gings für den heutigen 2fachen Familienvater gleich weiter an die Kellogg School of Management, um seinen Master im Management zu machen.

Quelle: McKinsey

Seine berufliche Laufbahn startete Lance 1994 bei Cooper Industries. Bis er dann im Jahr 2000 zu Union Pacific kam, besetze Fritz noch einige leitenden Positionen bei General Electric und Fiskars. Für Union Pacific ist Lance bereits in jeder leitenden Position tätig gewesen, seis als Vice President und General Manager in der Marketing- und Vertriebsabteilung des Unternehmens, oder als Direktor für die Nord/Südregionen.

Mir persönlich gefällt sein akademischer Background, besonders das Maschinenbaustudium, aber es gibt ein paar Punkte, die mich stören, später bei den Risiken mehr dazu.

Aktuell hält Lance Fritz 0,12% aller Union Pacific Aktien, welche einen Wert von 172 Millionen $ haben.

Umsatzübersicht Segment

Gesamtumsatz 2021: 21,80 Mrd. $

Quelle: marketscreener, eigene Darstellung

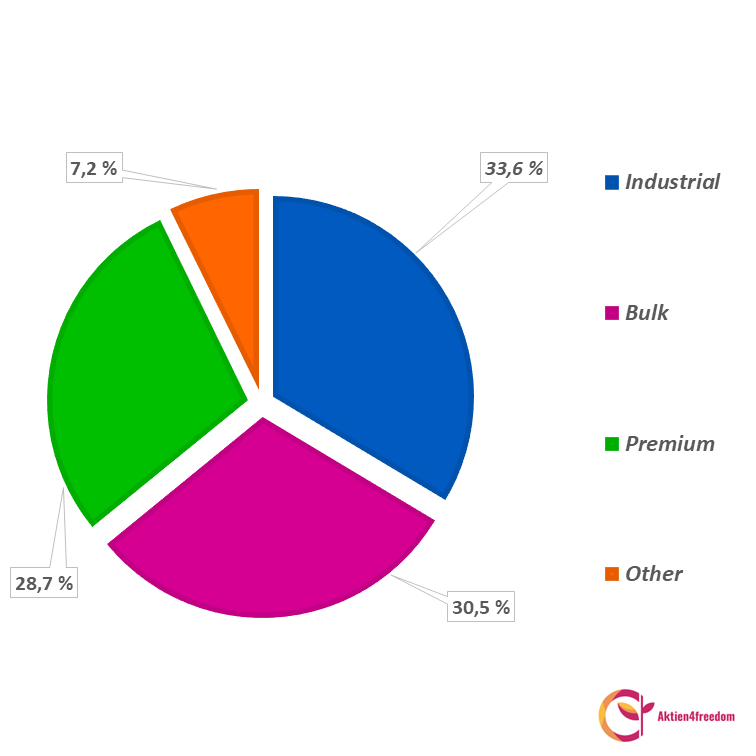

Union Pacific gliedert seine Umsätze in 4 verschiede Segmente, welche wir uns jetzt mal genauer anschauen werden. Vorab möchte ich anmerkten, dass diese Gliederung der Segmente ähnlich wie bei BlackRock ( Link zur Analyse ) wenig Sinn macht, denn man verdient den Großteil seines Geldes mit dem Transport von Waren, egal ob mit landwirtschaftlichen oder industriellen Waren.

Industrial

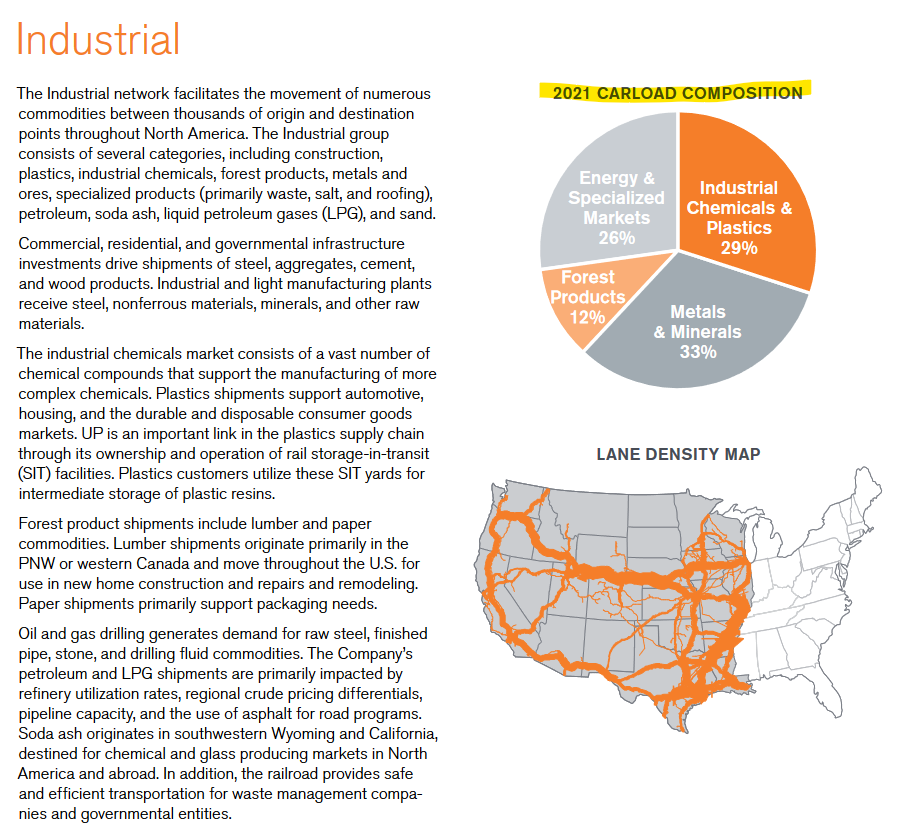

Gut 34 % des kompletten Konzernumsatzes erwirtschaftet Union Pacific mit dem Transport von Gütern aus dem Industriesektor. Ich habe euch unten mal eine Übersicht mitgebracht, auf welcher man sehr schön erkennen kann, wie sich diese 34 % gliedern.

Quelle: Union Pacific, Investor Relations, Fact Books 2021

Union Pacific ist unglaublich tief in der amerikanischen Wirtschaft verankert, das sieht man auf den ersten Blick. Von Chemikalien, bis hin zu Plastik oder Bäumen, Union Pacific transportiert alles. Nicht nur die Tiefe der Verwurzlung in der amerikanischen Wirtschaft ist beeindruckend, nein auch die Breite ist es. Ab einer bestimmten Unternehmensgröße gibt es für produzierende Unternehmen einfach keine sinnvolle Alternative zur Eisenbahn. Aber warum lassen die Unternehmen ihre Produkte von Union Pacific transportieren und heuern dafür nicht irgendwelche LKW-Unternehmen an? Dazu kommen wir später bei den Chancen.

Bulk

Im zweitgrößten Umsatzbereich mit ca. 31 % werden Schüttgüter (=bulk) transportiert. Schüttgüter sind beispielsweise Getreide, Kohle, Lebensmittel, Weizen, usw. Aktiv ist Union Pacific in diesem Segment vorwiegend im mittleren Westen der USA, da dort viele landwirtschaftliche Produkte produzierte werden und diese im ganzen Land verteilt werden müssen.

Premium

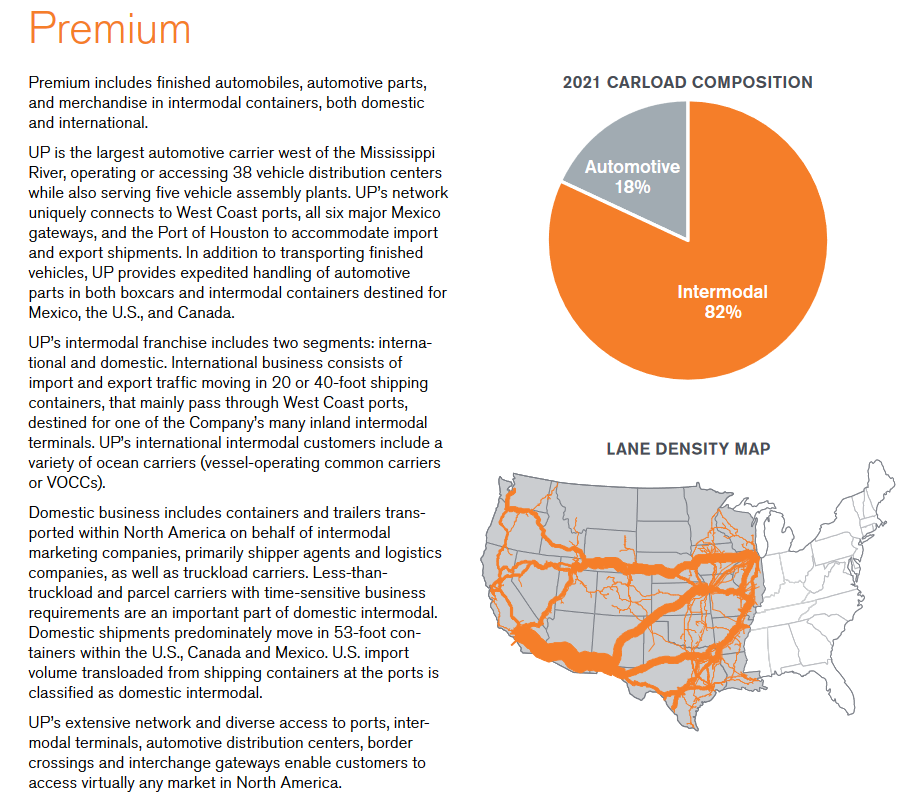

29 % des Umsatzes werden im Bereich Premium verdient. Diese Umsatzsparte ist wohl die zyklischste der zyklischen Sparten, denn es werden, - wie ihr unten sehen könnt-, hauptsächliche Teile für die Automobilindustrie transportiert.

Quelle: Union Pacific, Investor Relations, Fact Books 2021

Aber Union Pacific transportiert nicht nur die Teile für die Autoindustrie, nein sie transportieren ebenso die fertigen Autos von ihren Verkäufern zu den Käufern. Wenn wir einen kurzen Blick auf das Schienennetz dieses Segments werfen & man sich ein bisschen mit der amerikanischen Automobilgeschichte auskennt, sieht man sofort Union Pacifics Schienennetz verbindet alle wichtigen, großen Autohersteller der USA. Wie gesagt, Union Pacific ist sehr tief in der amerikanischen Wirtschaft verwurzelt.

Zu den Umsätzen nach Segment bleibt folgendes hängen: Union Pacific hat nur eine Einnahmequelle, nämlich den Transport von Gütern & da ist es auch egal in wie viele Segmente man diese Transporteinnahmen aufteilt und wie breit die Segmente abgedeckt sind.

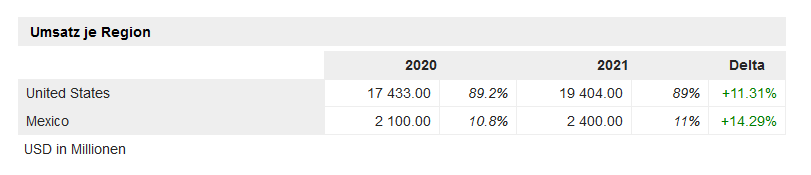

Umsatzübersicht Land

Quelle: marketscreener.com, eigene Darstellung

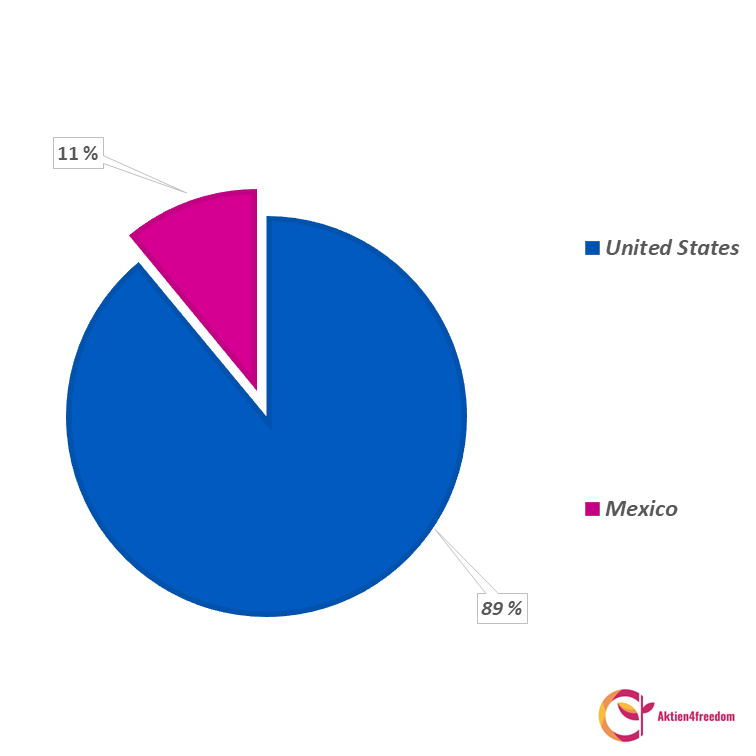

Ähnlich wie bei den Umsätzen nach Segment lässt auch die Diversifikation der Umsätze nach Absatzmarkt zu wünschen übrig. Ganze 90 % des Umsatzes werden in den USA erwirtschaftet. Das ist die Kehrseite der tiefen Verwurzlung in der USA-Wirtschaft. Die restlichen 10 % des Umsatzes werden in Mexico erwirtschaftet. Sollte also die Wirtschaft in den USA schwächeln, trifft das Union Pacific besonders hart, denn man hat mit Mexico nur einen kleinen (wenn überhaupt) Ausgleich.

Quelle: marketscreener.com

Das Wachstum in den beiden Absatzmärkten ist jedoch für einen solch fragmentierten Sektor sehr gut. Mexico wächst allgemein etwas mehr als die USA, denn in den USA sind alle wichtigen Industriestandorte bereits mit Schienen verbunden.

Zusammenfassend kann man sagen, für die Diversifikation der Umsätze, sowohl nach Segment als nach Absatzmarkt gibt´s keinen Punkt, denn es gibt quasi keine Diversifikation. ABER im Eisenbahnsegment geht das auch nicht anderes, denn wohin soll Union Pacific den expandieren? Alle Länder haben bereits ihre Eisenbahnschienen und eine Expansion würde nicht nur viel Geld verbrennen, sie würde auch scheitern.

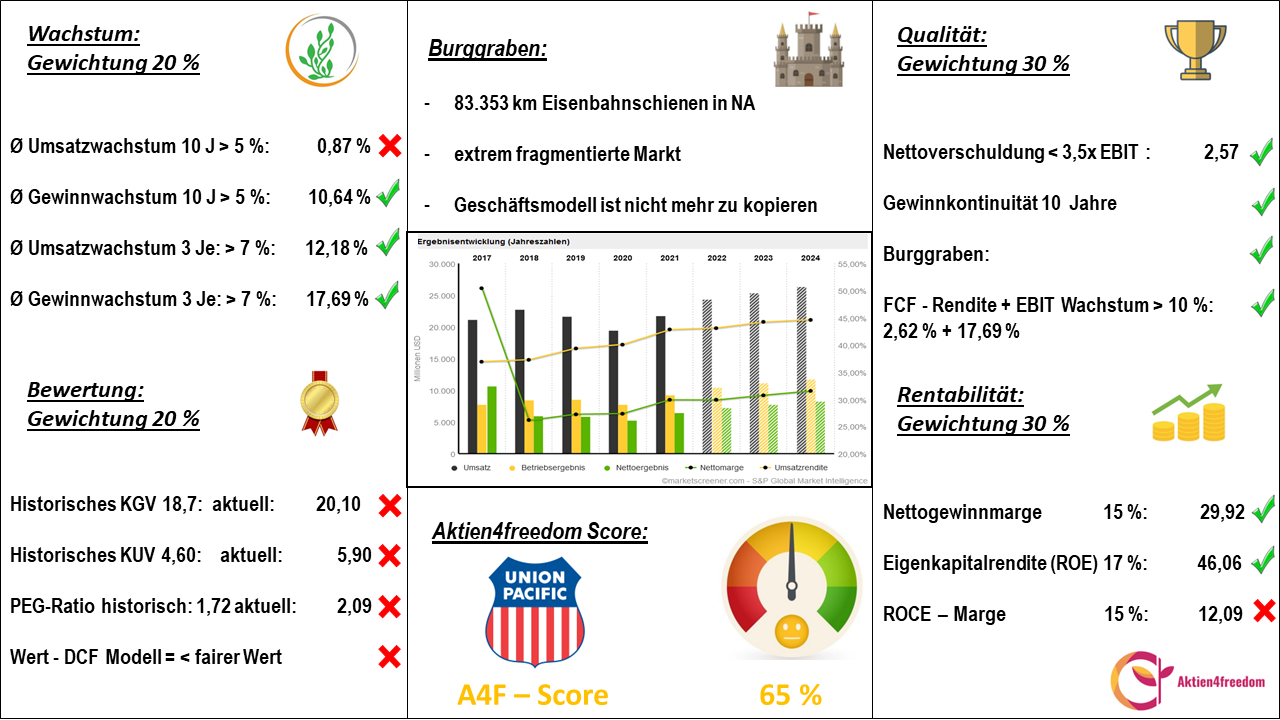

Aktien4freedom Score

Der A4F - Score ist eine von mir entwickelte Möglichkeit eine Aktie, aufgrund mangelnder Qualität, bereits vorab zu identifizieren, sodass man sich die Mühe die Aktie zu analysieren sparen kann. Für mich wird eine Aktie ab einem Score von 80% interessant, außer es ist ein Qualitätsunternehmen das gerade schwierige Zeiten durchmacht und deshalb unterbewertet ist.

Quelle: eigene Darstellung

Im Aktien4freedom Score erreicht Union Pacific 65 von 100 möglichen Punkten.

Zum Score möchte ich noch ein paar Worte sagen.

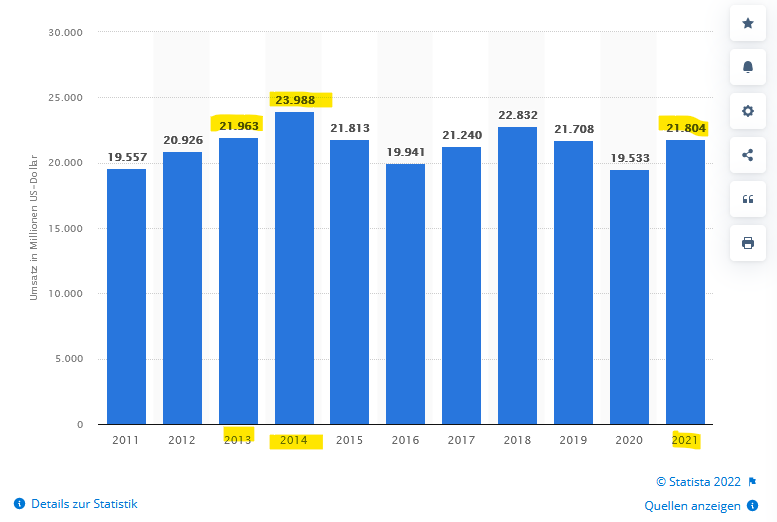

Beim Wachstum gehen Union Pacific 5 Punkte durch das geringe Umsatzwachstum von 0,87 % pro Jahr (Durchschnitt der letzten 10 Jahre) verloren. Wie gesagt, Union Pacific ist zyklisch und sehr Konjunktursensibel, so liegt man mit dem Umsatz von 2021 ca. auf dem Umsatzniveau von 2013 & noch immer mehr als 10 % unter dem Umsatz aus dem Jahr 2014.

Quelle: statista

Zur Bewertung gibt´s nicht viel zu sagen, Union Pacific wirkt teuer. Ob das auch so ist, werden wir später sehen. :D

Ansonsten gehen Union Pacific nur noch 10 % bei der Rentabilität flöten. Die ROCE-Marge (Rendite auf das eingesetzte Kapital) erreicht mit 12,09 % nicht die von mir geforderten 15 %. 12 % ist aber ein extrem guter Wert für das zyklische Geschäft von Union Pacific.

Chancen

Burggraben

Union Pacific hat den tiefsten Burggraben, den ich bisher bei einem Unternehmen gesehen habe, die Verwurzlung in der (noch) größten Volkswirtschaft der Welt, sowohl in der Tiefe als auch in der Breite, ist herausragend.

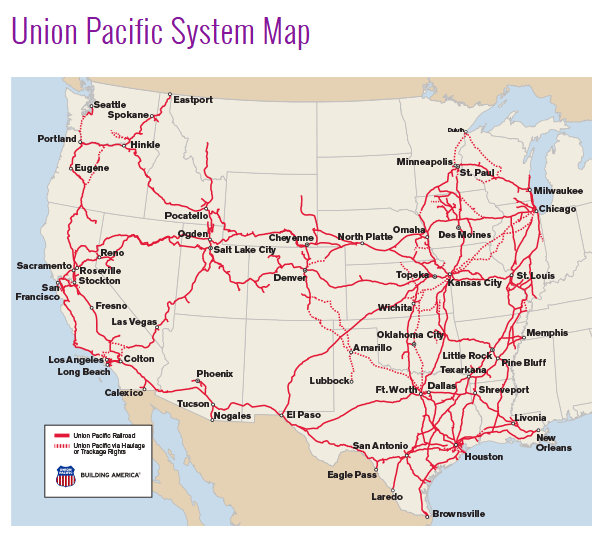

Quelle: Union Pacific, Investor Relations, Fact Books 2021

Union Pacific hat ein Schienennetz von mehr als 83.000 km im Unternehmensbesitz. Von diesen 83.000 km entfallen alleine ca. 52.000 km auf die USA. Die restlichen 30.000 km teilen sich auf Kanada und Mexico auf. Union Pacific ist somit nicht nur für den Handel innerhalb der USA essenziell, sie exportieren/importieren einen großen Teil der Güter aus Kanada/Mexico.

Beim Blick auf die Karte wird nochmals deutlich, wie wichtig Union Pacific ist, dieses Unternehmen verbindet fast alle wichtigen Städte und Staaten miteinander. Oben bei den Umsätzen nach Segment hab ich gesagt, dass es ab einer bestimmten Unternehmensgröße keine andere Möglichkeit gibt als die Eisenbahn, der Grund dafür ist genauso einfach wie banal. Es ist am billigsten, die Eisenbahn zu nehmen, denn man kann Güter am schnellsten mit dem geringsten Kostenfaktor von A nach B transportieren.

Eisenbahnmarkt & Duopol

Wer in den Eisenbahnmarkt investiert, investiert in einen extrem fragmentierten Markt, das heißt es gibt nur wenige Anbieter. Bezogen auf die USA sind es sogar nur zwei Anbieter, nämlich Union Pacific und BNSF (befindet sich vollständig im Besitz von Berkshire Hathaway). Sprich, wir haben ein Duopol. Für Investoren wie dich und mich sind Monopole, beziehungsweise Duopol ein Geschenk, denn diese Unternehmen haben in der Regel eine sehr hohe Preissetzungsmacht. In einigen Gegenden gibt es zu Union Pacific keine Alternative auf den Schienen, was sich auch in den Margen widerspiegelt.

Quelle: aktienfinder.net

Die Bruttomarge von Union Pacific liegt bei fast 50 %. Diese Werte sind für ein zyklisches Industrieunternehmen sehr, sehr hoch. Auffällig ist, dass die Margen (alle Margen, Netto, Operativ, Brutto) auch trotz des Umsatzrückgangs seit dem Jahr 2014 immer weiter gesteigert werden konnten. Ein weiteres Indiz für die starke Preissetzungsmacht von Union Pacific.

Unkopierbarkeit

Nur ein kleiner Punkt, aber wichtig. Union Pacific kann nicht mehr kopiert werden, denn es ist unmöglich nochmals ein Schienennetz mit einer Länge von über 83.000 km aufzubauen. Es würde nicht nur teuer werden, man würde die Genehmigungen der Regierungen gar nicht mehr erhalten. Dieses Schienennetz und die Verbindung der wichtigsten Standorte/Unternehmen der USA sind Union Pacifics größter Trumpf.

Risiken

Klimawandel

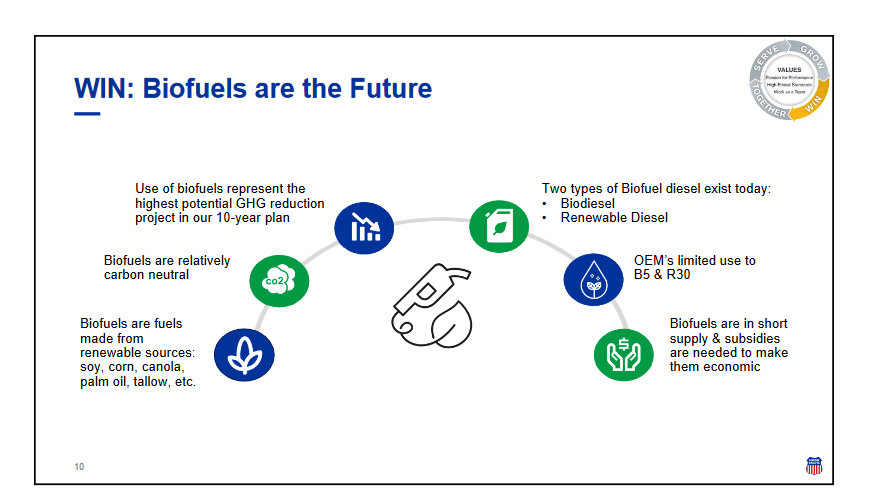

Wie wir alle steht Union Pacific ebenfalls vor interessanten Entscheidungen bezüglich der Klimaneutralität. Union Pacifics Lokomotiven fahren größtenteils mit herkömmlichem Diesel und haben dadurch einen hohen CO2 Ausstoß. Aber Union Pacific sieht eine, bzw. zwei Lösungen. Die erste ist Biodiesel.

Quelle: Union Pacific, Investor Relations, Fact Books 2021

Laut Union Pacific ist Biodiesel die Zukunft. Er wird aus nachwachsenden Rohstoffen synthetisiert und ist daher in der Herstellung deutlich klimafreundlicher als die herkömmlichen mineralölbasierten Kraftstoffe. Jedoch gibt es auch ein paar kritische Stimmen gegenüber dem Biodiesel, denn für seine Herstellung müssten Ackerflächen benutzt werden, auf denen normalerweise Lebensmittel angebaut werden. Außerdem dürfen für den Biodiesel keine Brandrodungen durchgeführt werden, sonst wars das mit der Klimafreundlichkeit. Zusätzlich will Union Pacific E-Locks testen. Diese sollen Ende 2023 in Nebraska und Kalifornien auf ihre Leistungsfähigkeit in den unterschiedlichen Klimata (kalt & warm) getestet werden. Diese beiden Punkte kann man sowohl als Chance oder als Risiko sehen.

Aktienrückkäufe

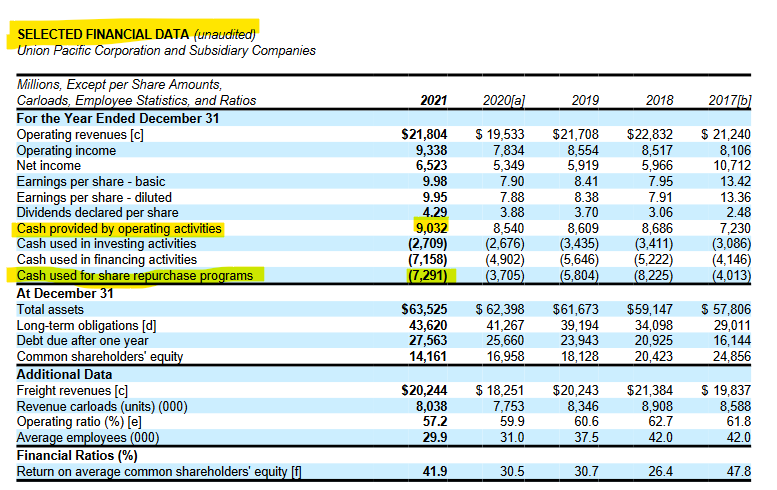

Eines sollte man über Union Pacific wissen, die Margensteigungen sowie das Wachstum pro Aktie im Gewinn sind zum größten Teil anorganisch, sprich über Aktienrückkäufe erreicht worden, ähnlich wie bei Apple. Seit 2007 hat Union Pacific für 48,2 Mrd. $ eigene Aktien zurückgekauft, das entspricht einem Aktienrückkaufvolumen von 3,21 Mrd. $ pro Jahr. Grundsätzlich ist es gut eigene Aktien zurückzukaufen, aber ein Punkt stört mich extrem.

Quelle: Union Pacific, Investor Relations, Fact Books 2021

Erstens bei einem Verdienst VOR Steuern von 9,032 Mrd. $ im Jahr 2021, einer Dividendenzahlung von 2,7 Mrd. $ und einem Aktienrückkauf von 7,3 Mrd. $ ergibt sich ein krasses Defizit, es werden Aktien auf Kredite zurückgekauft. Diese Praktik hat den Verschuldungsgrad (Nettoschulden/EBIT) die letzten Jahre auf 2,57 ansteigen lassen. Angesichts der großen Anforderungen bzgl. des Klimawandels und die damit verbunden hohen Investitionen halte ich das für verwerflich und falsch Aktien auf Pump zurückzukaufen. Mir gefällt die Vorgehensweise des Managements in diesem Punkt nicht.

Saisonalität & Zyklik

Die Zyklik von Union Pacific entsteht durch die tiefe Verwurzlung in der amerikanischen Wirtschaft. Geht es den Verbrauchern in den USA gut, steigen die Ausgaben, somit steigen die produzierten Mengen der Unternehmen und Union Pacific transportiert mehr, die Gewinne/der Umsatz steigen. Die Saisonalität bezieht sich vor allem auf die Landwirtschaft und den Umsatzbereich Schüttgüter, denn man erntet die verschiedenen landwirtschaftlichen Produkte nicht dauerhaft, sondern ein – zweimal pro Jahr.

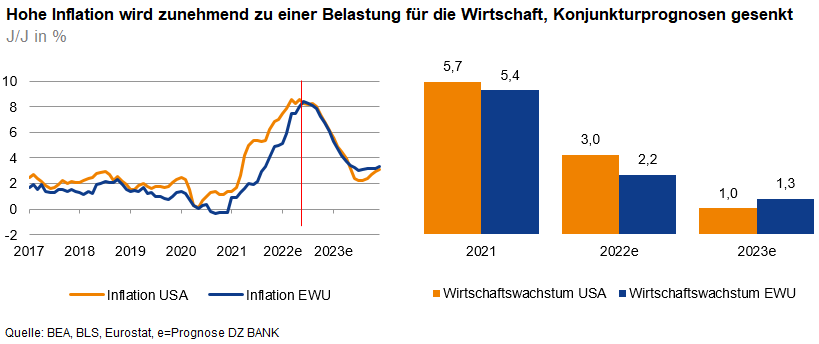

Quelle: DZ Research

Diese Punkte sind wichtig zu wissen, da sich der Himmel, bezogen auf die Konjunktur, verdunkelt. Für 2022 rechnen Ökonomen mit einem Wirtschaftswachstum von 3 % in den USA, 2023 soll die Wirtschaft nur um 1 % wachsen. Ob diese Wachstumsprognosen zutreffen, weiß ich nicht, es gibt nämlich erste Anzeichen einer Rezession und diese würde Union Pacific schwer treffen, nicht nur operativ, sondern auch im Kurs.

Inflation

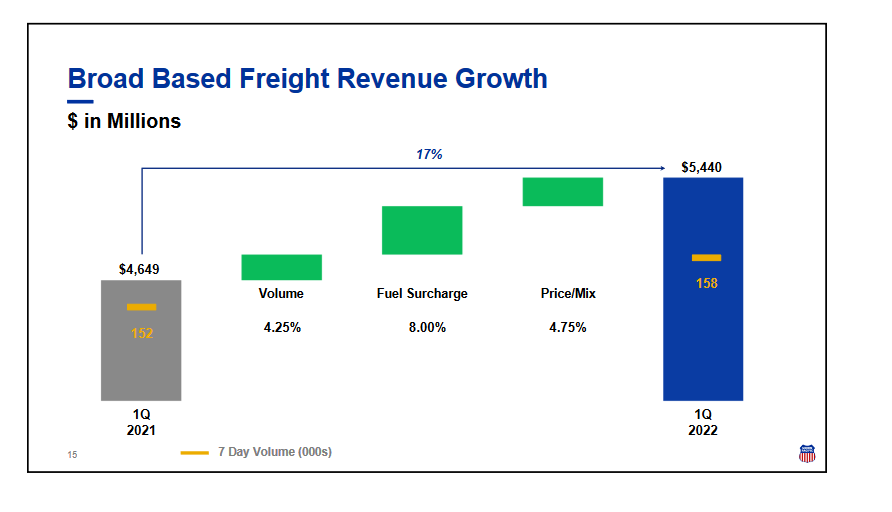

Die hohen Rohstoffpreise (Kraftstoffpreissteigerung von 78 % im Vergleich zum Vorjahr) müssen doch auch für Union Pacific ein Problem sein, oder?

Quelle: Union Pacific, Investor Relations, Fact Books 2021

Auf den Erste Blick nein, denn Union Pacific konnte den Gewinn pro Aktie im Vergleich zum Vorjahr um 29 % steigern, 17 % davon sind sogar organisch durch höhere Transportvolumen und Preissteigerungen oberhalb der Inflationsraten. Das ist beeindruckend und zeigt abermals die sehr hohe Preissetzungsmacht von Union Pacific, jedoch war das erste Quartal schon zu 2/3 rum als die Kraftstoffpreise explodiert sind. Ob Union Pacific diese Werte im zweiten Quartal halten kann? Ich bin gespannt.

Fundamentale Bewertung

Zur Bewertung der Union Pacific Aktie ziehe ich dieses Mal wieder den Aktienfinder heran, einmal werden wir die Aktie anhand des Free Cashflow bewerten, einmal anhand des bereinigten Gewinns.

Quelle: aktienfinder.net, eigene Darstellung

Laut dem Aktienfinder ist Union Pacific bei der Betrachtung des Free Cashflows beim aktuellen Kurs von 215,26 $ (Stand 03.07.2022) um gut 16 % zu teuer. Diese Werte decken sich mit dem Aktien4freedom Score.

Bei der Bewertung Union Pacifics nach dem bereinigten Gewinn erhalten wir ein anderes Bild. In diesem Falle wäre Union Pacific minimal unterbewertet beim aktuellen Kurs von 215,26 $ (Stand 03.07.2022).

Quelle: aktienfinder.net, eigene Darstellung

Durch die doch recht hohen Risiken, die noch etwas zu hohen Multiples, die Rezessionsängste, … bevorzuge ich die Bewertung nach dem Free Cashflow und fände Union Pacific erst einem Kurs von gut 190 $ interessant.

Technische Bewertung

Union Pacific befindet sich übergeordnet in einem schönen, intakten Aufwärtstrend und bildet stetig höhere Hochs und höhere Tiefs. Dieser Aufwärtstrend geriet in den letzten Wochen ins Stocken, jedoch hält sich die Aktie mit einem Verlust von 18% vom Hoch noch recht gut.

Schauen wir uns mal ein paar Details im Wochenchart an:

Quelle: Tradingview, eigene Darstellung

Es kristallisieren sich drei Zonen heraus, in welchen sich Union Pacific anscheinend gerne „rumtreibt“. Die erste dieser Zonen liegt bei ca. 225 $, dort lief die Aktie mehr als drei Monate seitwärts. Und eben jene Zone wurde nachhaltig mit großen bearishen Kerzen unter hohem Shortvolumen gebrochen und wird aktuell versucht von unten anzulaufen.

Zone zwei hat sich bei ca. 195 $ gebildet und wäre meiner Ansicht nach das nächste Ziel für Union Pacific. Dort liegt das Vorcorona Hoch und ein noch offenes Gap bei gut 190 $, sowie das 50iger Fibonacci Retracement. In dieser Zone ist mit einer Reaktion der Aktie zu rechen.

Die dritte und letzte Zone ist zugleich die stärkste Zone, welche sich aus der Seitwärtsphase vor dem Vorcorona Hoch und einem Retest gebildet hat. In dieser Zone gab es in den letzten Jahren das höchste Long Volumen, zudem findet man bei den gut 170 $ das 61,8er Fibonacci Retracement. Spätestens hier, so denke ich zumindest, würde Union Pacific erstmal abbremsen.

Aus technischer Sicht ist meiner Meinung nach aktuell von der Aktie abzuraten, denn der Chart und das Volumen sind Short, außerdem sieht es so aus, als wollten wir die Zone bei 225 $ von unten nochmals antesten. Bei 190 – 195 $ könnte man mit einer ersten kleinen Tranche einsteigen und die Reaktion an eben jener Zone abwarten.

Falls diese Zone nicht hält, hat man bei 165 $ einen sehr schöne, langfristige Kaufchance.

Dividendenkennzahlen

| Dividendenrendite in % | 2,20 % |

| Dividendenwachstum ø 5 J | 16,41 % |

| nicht gesenkt seit | 23 Jahren |

| gesteigert seit | 23 Jahren |

| Payout Free Cash Flow | 49,40 % |

| Payout vom Gewinn | 44,90 % |

| Stabilität Dividende | 0,96 von 1,00 |

| Dividende | 4,55 € |

| ø Dividendenrendite letzten 5 Jahre | 1,99 % |

| Datum der Analyse | 03.07.2022 |

Diese Dividendenkennzahlen sind der Grund dafür, dass Union Pacific in so vielen Dividendenwachstumsdepots vertreten ist, auch in meinem. Das Wachstum der Dividenden ist beeindruckend und mit 4,55 € pro Aktie mittlerweile ein ansehnlicher Betrag. Außerdem achtet das Management darauf nie mehr als 50 % der Free Cashflow auszuschütten, um die Dividende in schlechten Zeiten weiter steigern zu können. Da wir die immer noch unterm Umsatz von 2014 sind und die Dividenden seit 23 Jahren erhöht wird, ist das ein klares Bekenntnis hin zur Dividende, auch in Krisenzeiten. Das ist doch alles, was man sich als Dividendeninvestor wünschen kann, oder?

Fazit:

Union Pacific hat den tiefsten Burggraben, den ich bisher bei einem Unternehmen gesehen habe. Alleine deshalb ist die Aktie für mich ein Kauf, auch die Dividendenkennzahlen haben mich (wieder) überzeugt. Theoretisch zumindest, denn Union Pacific lief sehr gut in 2021 und ist dementsprechend hoch bewertet. Diese Bewertung in Kombination mit den aktuellen Risiken und der eher schlechten Charttechnik raten meiner Meinung nach von einem Einstieg ab. Das Chancen-Risiko-Verhältnis stimmt beim aktuell Preis von 215,26 $ einfach nicht.

Bei einem Kurs von gut 190 – 195 $ ändert sich das aber, denn da wird Union Pacific sowohl chattechnisch als auch fundamental interessant.

Ich persönlich werde so vorgehen wie im Abschnitt technische Analyse beschrieben, sprich bei 190 – 195 $ erfolgt ein erster Nachkauf, weiter unten wird dann weiter zugekauft.

Fazit:

Aktuell warten auf die Nachkaufchance.

Was hälts du von Union Pacific?

Ich hoffe dir hat meine Analyse gefallen. :)

Ich wünsche dir noch einen schönen Tag und saftig Rendite!

Disclaimer

Ich habe den Beitrag nach bestem Wissen und Gewissen erstellt, kann jedoch die Richtigkeit der angegebenen Daten nicht garantieren. Es findet keinerlei Anlageberatung meinerseits statt. Dieser Beitrag dient einzig Informationszwecken und stellt keine Kauf oder Verkaufsaufforderung dar. Aktiengeschäfte sind hochriskant und auch ein Totalverlust ist möglich. Ich übernehme keine Verantwortung für jegliche Konsequenzen und Verluste die entstehen.

Du bist selbst für deine Investitionsentscheidungen verantwortlich.

Ich selbst halte zum Zeitpunkt der Analyse Union Pacific Aktien, also beachte bitte einen möglichen Interessenskonflikt.

Quellen:

eulerpool

marketscreener

traderfox

investing

Union Pacific Investor Relations

Union Pacific Investor Relations, Q1/22 Bericht

Union Pacific Investor Relations, Fact Books 2021

unsplash

aktienfinder

zacks

McKinsey

statista