Intel Update

Wie geht der Turnaround Intels voran?

In diesem Update werden wir uns zusammen anschauen, was sich seit der Analyse vor gut einem halben Jahr geändert hat und wir werden uns auch die Fortschritte Intels bezüglich der Umstrukturierung hin zum Foundry Unternehmen ansehen. Ich versuche mich kurz zu halten, es soll ja schließlich n Update werden. :D

Was hat sich seit der Analyse getan?

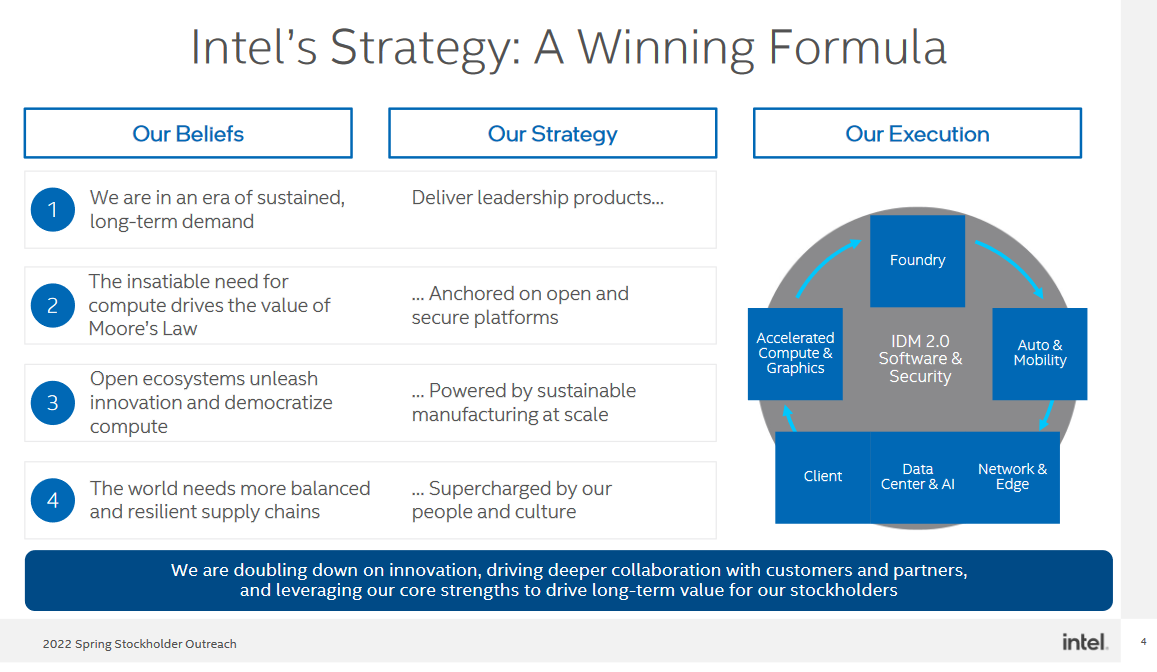

Bevor wir in die detaillierte Analyse der Zahlen einsteigen, hier nochmals ein Überblick über Intels Strategie.

Quelle: Intel Investor Relations, Q1/22 Bericht

Wie man in dieser Grafik schön erkennen kann, baut Intel auf sechs verschiedene Eckpfeiler, um den Konzern wieder auf die richtige Spur zu bekommen & zurück hin zum Wachstum zu treiben. In der folgenden Zusammenfassung möchte ich kurz auf fünf dieser sechs Eckpfeiler eingehen, indem wir uns die von Intel gemeldeten Zahlen im Jahresvergleich ansehen.

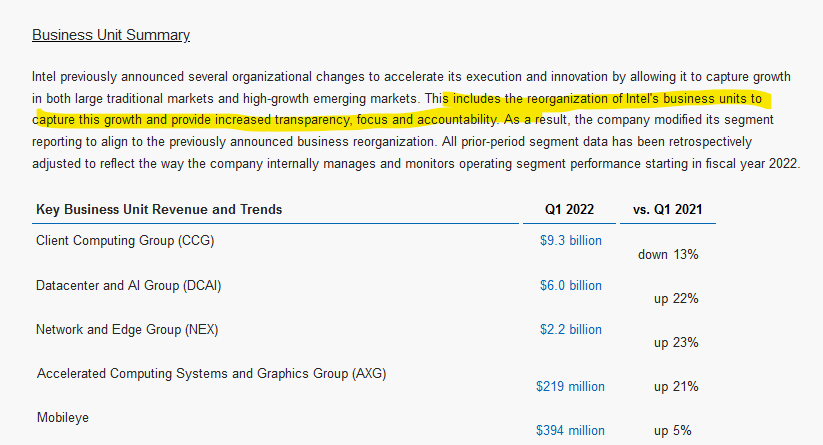

Quelle: Intel Investor Relations, Q1/22 Bericht

Bei diesen Zahlen stellt sich doch die Frage, warum Intel aktuell „so auf die Fresse“ bekommt, denn die Zahlen im Vergleich zum ersten Quartal 2021 sehen doch gar so schlecht aus. Nur beim Client Computing Group Segment musste Intel einen Rückgang verkraften. Der Wegfall von Apple als Kunde schlägt sich nun voll in den Büchern von Intel nieder, satte – 13 % weniger Umsatz im Vergleich zum Vorjahr.

Leider täuschen diese Zahlen etwas. Betrachten wir die Non-GAAP Zahlen.

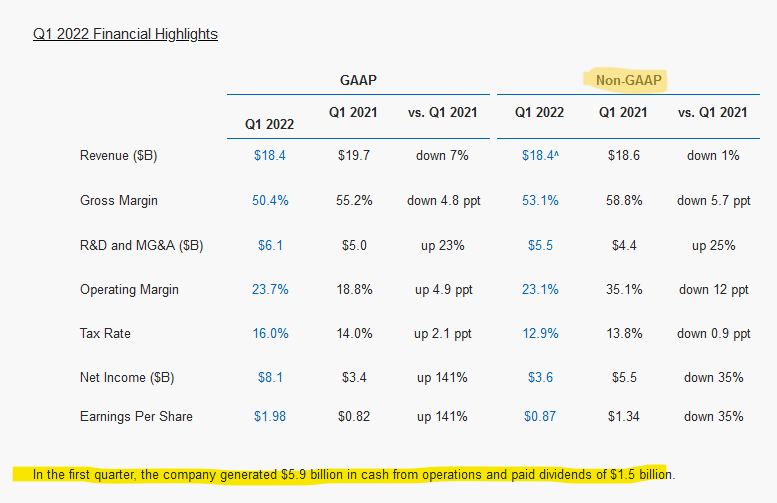

Quelle: Intel Investor Relations, Q1/22 Bericht

Die massiven (notwendigen) Investition von Intel schlagen voll durch. In diesem Falle halte ich es für sinnvoll, dass wir uns die Non-GAAP anschauen, da sie die operative Entwicklung besser widerspiegeln. Und was sehen wir da? Genau, sinkende Margen & sinkender Gewinn pro Aktie. Außerdem wird der Free Cashflow extrem unter Druck geraten, von 21 Mrd. $ aus dem Jahr 2020 auf geschätzte 2,3 Mrd. im Jahr 2022.

Warum sinken die Margen und der Gewinn pro Aktie?

Ganz einfach, Intel investiert wie noch nie zuvor in der Firmengeschichte in neue, bessere Chips, Fabriken, usw..

Quelle: Intel Investor Relations

So soll beispielsweise in Magdeburg 2023 mit dem Bau einer neuen Intel Fabrik begonnen werden. Innerhalb der nächsten Dekade sollen ca. 80 Mrd. $ in Europa investiert werden, auch um die Abhängigkeit von asiatischen Halbleiterproduzenten zu minimieren. Intel möchte in Europa ein Halbleiterökosystem aufbauen, von Forschung bis hin zur Fertigung, alle Bereiche sollen abgedeckt werden.

Und Intel stellt sich dabei sehr clever an, wenn wir uns nur einmal die aktuelle Situation bei den deutschen Autobauern anschauen. Seit Coronabeginn stehen die Werke immer wieder still, anfangs noch wegen der Pandemie selbst, seit gut 1,5 Jahren aber hauptsächlich durch Chipmangel. Intel hat diese Situation gut für sich nutzen können, denn man ist auf die EU zugegangen, hat sich bereit erklärt massiv in Europa zu investieren, ABER nur wenn die EU dicke Subventionen springen lässt. Übrigens, gleiches sehen wir in den USA. Viele der großen US-Unternehmen, seis AMD, Apple oder Nvidia (teilweise auch Intel) lassen bei TSMC in Taiwan produzieren. Soll China nun seine totalitären Ansprüche gegenüber Taiwan durchsetzen, haben die US-Unternehmen keine Chipproduzenten mehr. Das hat auch die US-Regierung erkannt & Intel mit massiven Subventionen beim bau ihrer Foundry Fabriken unterstützt.

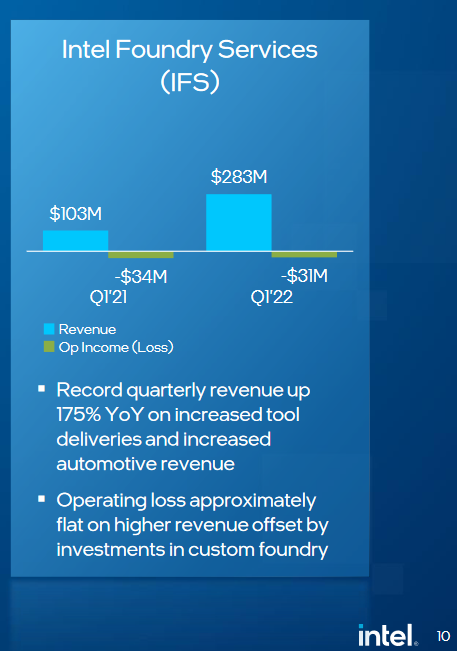

Wie entwickelt sich der Foundry Umsatz?

Quelle: Intel Investor Relations, Q1/22 Bericht

Das Umsatzwachstum ist mit 125 % im Vergleich zum Vorjahr extrem hoch, leider wirft das Segment aber noch keine Gewinne ab. Intel erwartet ein langfristiges Wachstum im Foundry-Segment von 10 – 12 % pro Jahr. Man kann sich den Verlust aber leisten, denn Intels finanzielle Situation ist gut, die Cash-Reserven belaufen sich auf mehr als 38 Mrd. $. Bezogen auf die Free Cashflow blieben bei Intel die letzten Jahre, nach Dividende, ca. 23 Mrd. $ übrig. Man kann sich den Ausbau/die Investitionen in die Foundry-Fabriken also aktuell leisten, aber bei einer angenommenen Investitionssumme von ca. 150 Mrd. $ werden wahrscheinlich Schulden gemacht werden müssen. Der aktuelle Schuldengrad liegt jedoch nur bei 0,24 (Nettoschulden/EBIT), daher ist hier noch viel Luft nach oben.

Wie sehe ich Intel?

Zitat aus meiner Analyse (Hier nochmal der Link zur ganzen Analyse):

„Bei Intel wirds sein wie in der Landwirtschaft.

Wer jetzt investiert, erhält die Ernte womöglich erst in 2022 oder 2023.“

Das sehe ich noch immer so. Intel hat eine fähigen, technikversierten CEO, welcher Intel wieder auf den richtigen Weg führt. Aber das braucht seine Zeit, vielleicht sehen wir die Ergebnisse dieser massiven Investitionen auch erst im Jahr 2024.

Und Intel ist nicht ohne Risiko, denn was ist, wenn diese Investitionen in Milliardenhöhe einfach verpuffen?

Aber was würde mit Intel passieren, wenn sie nicht in neue Produkte und Segmente investieren würden?

Was ist das größere Risiko?

Diese Fragen muss jeder für sich selbst beantworten.

Mit diesen Worten wars das auch schon mit dem Update zu Intel. 😊

Disclaimer

Ich habe den Beitrag nach bestem Wissen und Gewissen erstellt, kann jedoch die Richtigkeit der angegebenen Daten nicht garantieren. Es findet keinerlei Anlageberatung meinerseits statt. Dieser Beitrag dient einzig Informationszwecken und stellt keine Kauf oder Verkaufsaufforderung dar. Aktiengeschäfte sind hochriskant und auch ein Totalverlust ist möglich. Ich übernehme keine Verantwortung für jegliche Konsequenzen und Verluste die entstehen.

Du bist selbst für deine Investitionsentscheidungen verantwortlich.

Ich selbst halte zum Zeitpunkt der Analyse Intel Aktien also beachte bitte einen möglichen Interessenskonflikt.

Quellen:

TraderFox

Intel Investor Relations

Intel Investor Relations, Q1/22 Bericht

unsplash

aktienfinder