SAP Aktienanalyse

Rettet die Cloud SAP ?

In der heutigen Analyse geht es um SAP.

Als eines der ersten Unternehmen weltweit erkannte SAP, dass die Zukunft der Unternehmen in der Cloud liegt. In der heutigen Analyse schauen wir uns deshalb an, ob SAP gegenüber den großen Cloudanbieter wie Amazon, Microsoft und co. überhaupt Land sieht.

SAP hat mit der Einführung der HANA Cloud im Jahr 2010 den ersten Schritt in die Zukunft gemacht. Im Herbst 2020 kam die Meldung von SAP, dass das Umsatz und Gewinnwachstum der letzten Jahre nicht mehr aufrecht erhalten werden kann. Bis 2022 soll Umsätze und Gewinne stagnieren oder minimal Rückläufig sein.

Das ließ den Kurs von knapp 140€ auf 91€ einbrechen.

Das sind zum einen die Folgen von Corona, da Betriebe ihre Investitionen aufgeschoben haben, zum anderen aber auch der Vorstoß des neuen CEOs Klein, voll auf die Cloud zu setzten.

In der Analyse werden wir schauen, ob sich diese mutige Entscheidung ausgezahlt hat.

Hier mal n paar Keyfacts zu SAP:

| Sektor | Technologie |

| Industrie | Software |

| Marktcap. | 155 Mrd. € |

| Aktienanzahl | 1,18 Mrd. |

| Umsatzwachstum ø 5 J | 5,63 % |

| Gewinnwachstum ø 5 J | 10,92 % |

| Preis | 124,44 € |

| ISIN | DE0007164600 |

| Ticker | SAP.DE |

| Datum der Analyse | 21.11.2021 |

Inhaltsverzeichnis

Unternehmensgeschichte

Dietmar Hopp, Hasso Plattner (beides Großaktionäre), Claus Wellenreuther, Klaus Tschira und Hans-Werner Hector gründeten 1972 die „SystemAnalyse Programmentwicklung“, kurz SAP. Die fünf ehemaligen IBM Mitarbeiter hatten die Vision einer Software, welche alle betrieblichen Abläuft zentral integrierte, um alle Daten in einem Betrieb gleichzeitig und immer aktuell an einem Ort parat zu haben.

Angefangen hat SAP mit Großkunden wie z.b. Linde oder Knoll. Dort wurde bereits 1975 die SAP-Software für die Bereiche Finanzbuchhaltung und Materialwirtschaft eingefügt und ist dort noch immer implementiert.

In der Zeit bis 1999 baute man sich ein globales Imperium im ERP-Markt auf. Enterprise-Resource-Planning-System ausgeschrieben. Neben der Finanzbuchhaltung und der Materialwirtschaft expandierte SAP auch in die Bereiche Personal, Informations- und Kommunikationstechnik, … . Also eigentlich alle Bereiche, die ein Unternehmen Zeit und Kostentechnisch effektiver arbeiten lassen.

2011 führte SAP dann die SAP HANA Cloud ein und war somit eines der ersten Unternehmen, dass den Trend hin zur Cloud erkannt hat. Mit der Übernahme von Qualtrics wurde SAP außerdem Vorreiter im Segment Experience Management.

Mittlerweile ist Konzern aus Walldorf, hinter Microsoft und Oracle, der drittgrößte Softwarekonzern der Welt.

CEO

Seit Oktober 2019 ist der 1980 geborene Christian Klein neue CEO von SAP. Jedoch ist Klein erst seit April 2020 alleiniger CEO, da er vorher das Unternehmen zusammen mit Jennifer Morgan in einer Doppelspitze führte.

Klein, 1999 als Student das erste Mal bei SAP tätig, durchlief nach dem Bestehen seines Diploms für Internationale Betriebswirtschaftslehre an der Baden-Württembergischen Hochschule alle möglichen SAP-Abteilungen.

Im Jahr 2016 wurde er zum Chief Operating Officer ernannt und seitdem versucht er SAP immer effizienter und digitaler zu machen. Da er mit an der Entwicklung und Vermarktung von SAPs Kernprodukten beteiligt war, weiß er, dass diese immer weiterentwickelt werden müssen, um relevant zu bleiben.

Außerdem wirkte er an der S/4 HANA (Cloud) mit und war einer der leitenden Treiber, dass SAP seine Zukunft in der Cloud sieht.

Quelle: sap.com

Da er seit Anbeginn seines Berufslebens bei SAP ist, eigentlich schon davor als Student, kann man denke ich sagen, dass er geeignet ist als CEO dieses Weltkonzerns. Auch als der Aktienkurs nach den Quartalszahlen im Herbst 2020 massiv eingebrochen ist und sein Stuhl bereits angesägt wurde, behielt er die Ruhe und setzte seine Pläne mit der Transformation hin zur Cloud um. Auch wenn sich dadurch das mittelfristige Wachstum verlangsamt, wird sich diese Investition langfristig auszahlen.

Also alles richtig gemacht.

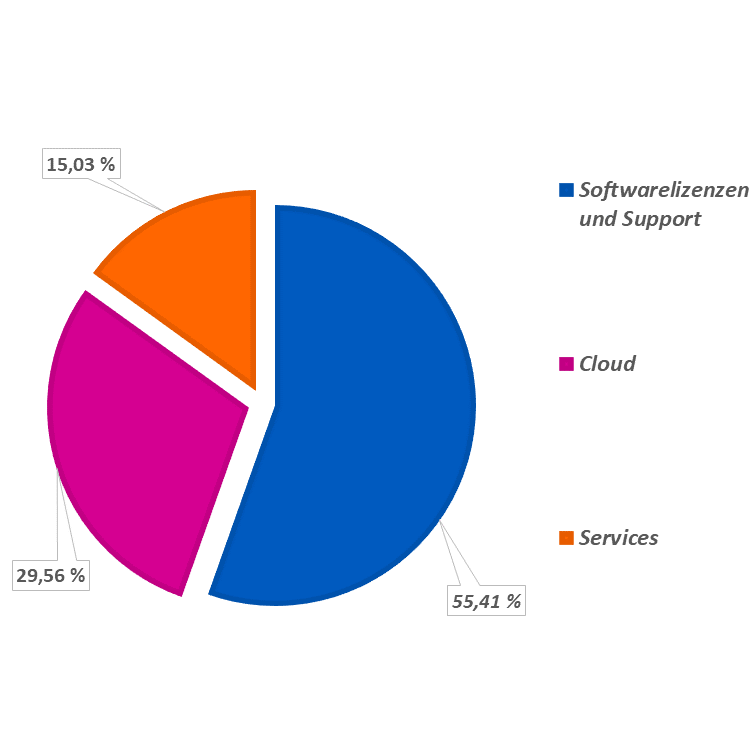

Umsatzübersicht Segment

Gesamtumsatz 2020: 27 Mrd. €

Quelle: SAP Jahresabschluss 2020, eigene Darstellung

Die Umsatzübersicht nach Segment sehen eigentlich recht langweilig aus, jedoch sind sie für ein Softwareunternehmen sogar recht diversifiziert meiner Meinung nach.

Softwarelizenzen und Support

Das sind die Systeme, welche SAP zu einem weltbekannten Konzern gemacht haben. Hier werden Softwarelizenzen an Kunden vergeben, die der Kunde anschließend in sein Unternehmen integrieren kann. Nach der Integration werden alle Daten zentral zusammengeführt und analysiert und zwar in Sekundenschnelle. So kann der Kunde erkennen, in welchen Bereichen seines Unternehmens die Kapazitäten, seis in der Personalwirtschaft, Buchhaltung oder im Lager, nicht optimal genutzt werden.

Mit der Vergabe der ERP-Lizenzen und dem dazugehörigen Support erwirtschaftet SAP wiederkehrende Umsätze, was jedem Unternehmen sowie jedem Aktionär besonders gefällt, auch da es einem eigentlich zyklischem Geschäft Stabilität in schwachen Phase verleiht.

Cloud

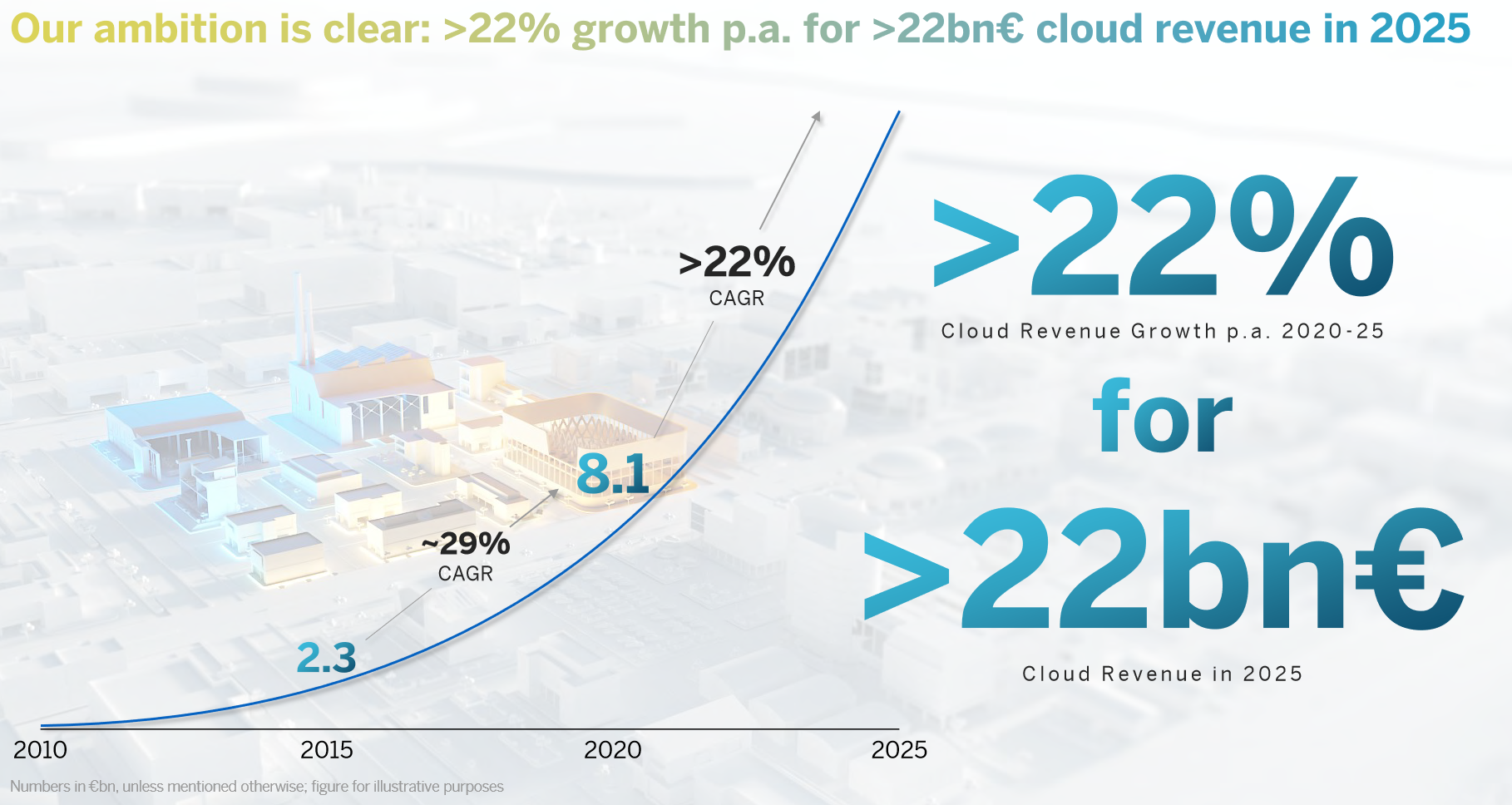

Mittlerweile werden gut 30 % des Konzernumsatzes mit Cloudlösungen erzielt. Bisher zahlt sich die Strategie des CEOs Klein aus, da die SAP Cloud der Wachstumstreiber des Unternehmens ist. Das Umsatzwachstum in den beiden anderen Geschäftsbereichen stagnierte, wie von Klein 2020 angekündigt, zuletzt und wird sich wahrscheinlich erst wieder 2022/2023 bessern.

Quelle: SAP Investors Presentations 2021

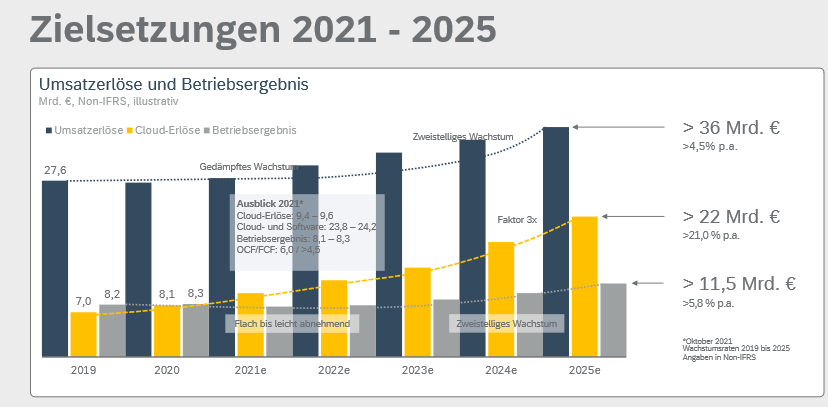

Wie man in der Grafik schön sehen kann möchte SAP im Jahr 2025 bereits 22 Mrd. $ Umsatz mit der Cloud erzielen, was auch ein Grund für den starken Abverkauf 2020 war, da die Pläne als zu ehrgeizig angesehen worden waren.

Jedoch wurden bereits 2020 8,1 Mrd. € Umsatz mit der Cloud erzieht und die Wachstumsrate beträgt in 2021 nicht die angestrebten 22 % sondern liegt aktuell im Q3/2021 bei 58 %.

Natürlich ist dieses Wachstum von 58 % auch geprägt von Einmaleffekten durch die Coronapandemie. Da aber das Cloudgeschäft ebenfalls im Abomodell verkauft wird, sind diese Umsätze ebenfalls wiederkehrend. Auch dadurch, dass immer mehr Unternehmen den Vorteil der Cloud erkennen und für sich entdecken sollte SAP sein Ziel von 22 Mrd. $ Umsatz mit der Cloud im Jahr 2025, meiner Meinung nach, erreichen.

Die 2025 angestrebte Cloud Gross Margin (Bruttomarge im Cloud-Segment) in Höhe von 80 % (aktuell 69,3%) ist natürlich auch ein starkes Statement hinsichtlich des zukünftigen Gewinnwachstums, da eine hohe Bruttomarge bei einem Margenstarken Segment automatische einen höheren Nettogewinn bedeutet.

Services

In diesem Bereich werden die Umsätze hauptsächlich durch Schulungen oder Beratungen in anderen Unternehmen verdient, denn bei Einführung der SAP Software müssen die Mitarbeiter des Kunden natürlich auch angelernt werden.

Auch bei Updates sind die SAP Service Mitarbeiter bei den Kunden unterwegs, um ihnen die Software und die damit einhergehenden Änderungen zu erläutern.

Insgesamt schwankt die Nettoergebnismarge in diesem Segment immer um die 20%. Zum Halbjahresbericht 2021 betrug die Marge 22 %.

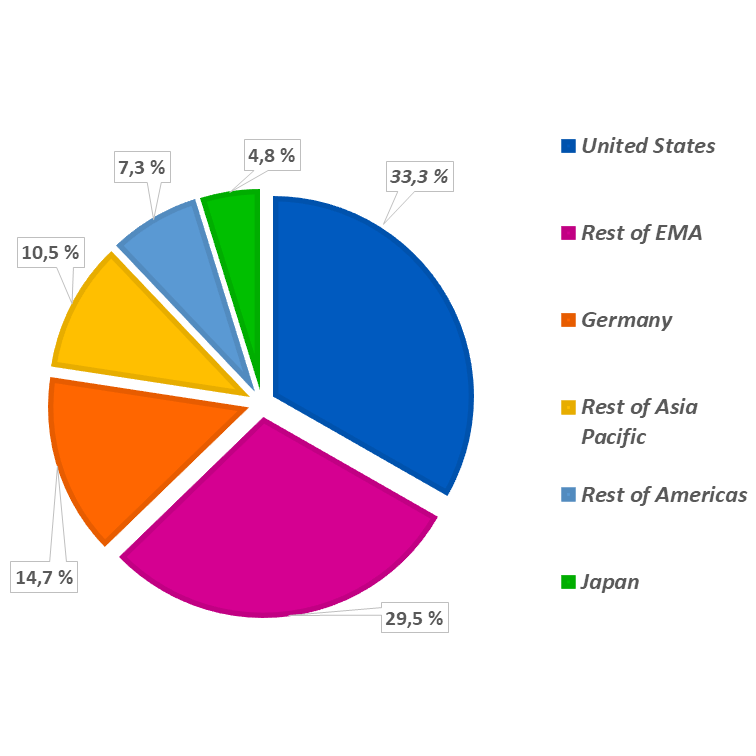

Umsatzübersicht Land

Quelle: SAP Jahresabschluss 2020, eigene Darstellung

Die Verteilung des Umsatzes nach Ländern gefällt mir extrem gut. Falls in irgendeinem Kontinent oder Land Probleme auftreten sollten, sind genügend andere Absatzmärkte da, um den Umsatzeinbruch zumindest teilweise abzufangen.

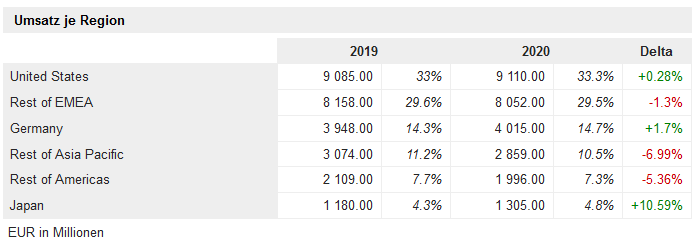

Quelle: marketscreener

Am Umsatzwachstum der einzelnen Absatzmärkte erkennt man die Aussagen den CEO Klein, bezüglich des stagnierenden Umsatzwachstums / leicht rückläufigen Wachstums im letzten und den kommenden zwei Jahren. So ist nur der Umsatz in den USA, Deutschland und Japan in 2020 gewachsen, die anderen Märkte waren sogar rückläufig.

In der untenstehenden Grafik ist nochmal veranschaulicht, wie es mit dem Wachstum in den nächsten Jahren weitergehen soll. Das veranschaulicht eigentlich genau dass, was ich gerade versucht habe zu erklären.

Quelle: SAP Investors Presentations 2021

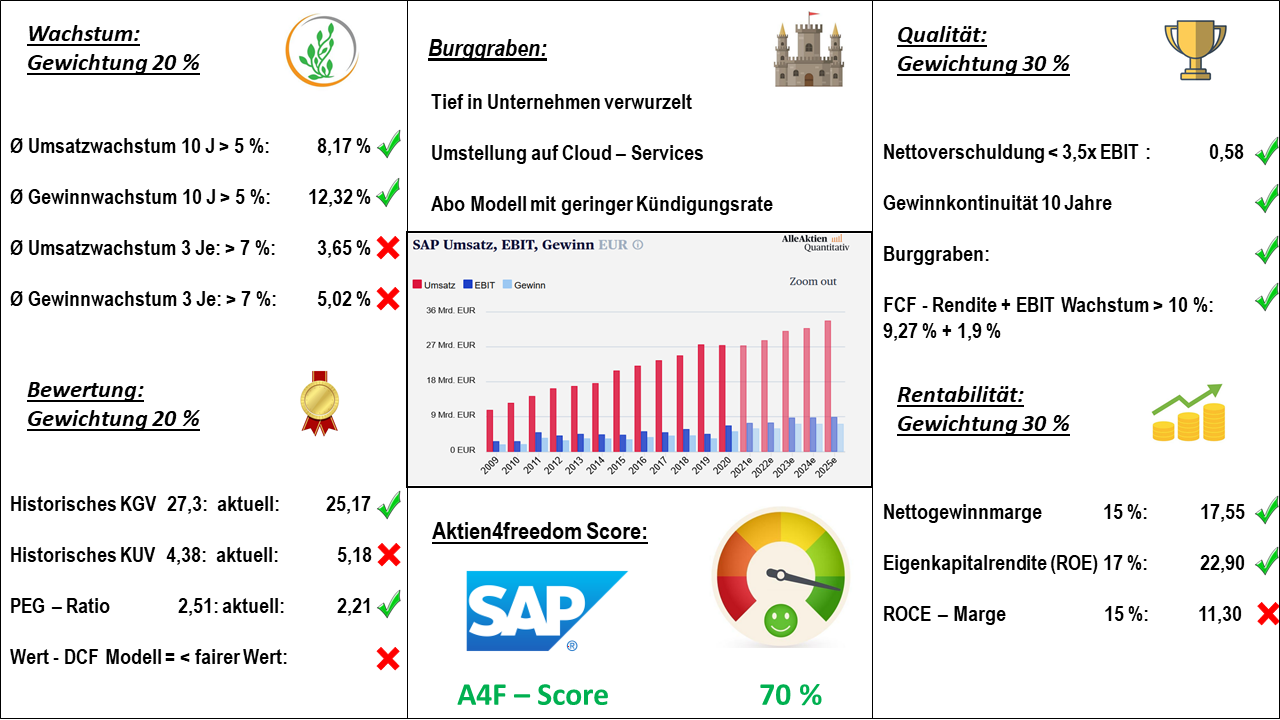

Aktien4freedom Score

Der A4F - Score ist eine von mir entwickelte Möglichkeit eine Aktie, aufgrund mangelnder Qualität, bereits vorab zu identifizieren, sodass man sich die Mühe die Aktie zu analysieren sparen kann. Für mich wird eine Aktie ab einem Score von 80% interessant, außer es ist ein Qualitätsunternehmen das gerade schwierige Zeiten durchmacht und deshalb unterbewertet ist.

Quelle: eigene Darstellung

SAP kommt im Aktien4freedom Scorring Modell auf einen Gesamtwert von 70.

10 Punkte Abzug gibt es, weil das künftige Wachstum nicht die von mir geforderten 7% p.a. erreichen wird, was wir ja bereits oben erläutert haben, warum das so ist.

Weitere 10 Punkte Abzug gibt es, weil die Rendite auf das eingesetzte Kapital ohne Fremdkapital (ROCE-Marge) nicht die von mir geforderten 15 % erreicht.

Auch bei der Bewertung gibt es insgesamt 10 Punkte Abzug, zum einen da das aktuelle KUV leicht über dem historischen Durchschnitt liegt. Außerdem ist der Faire Wert laut dem Ergebnis meines Discounted Cashflow Modells unterm aktuellen Kurs, was somit keine Unterbewertung ergibt.

Das DCF Modell werden wir uns später, wie immer, genauer ansehen.

Chancen

Anfangen möchte ich bei den Chancen mit der Cloud.

Cloud

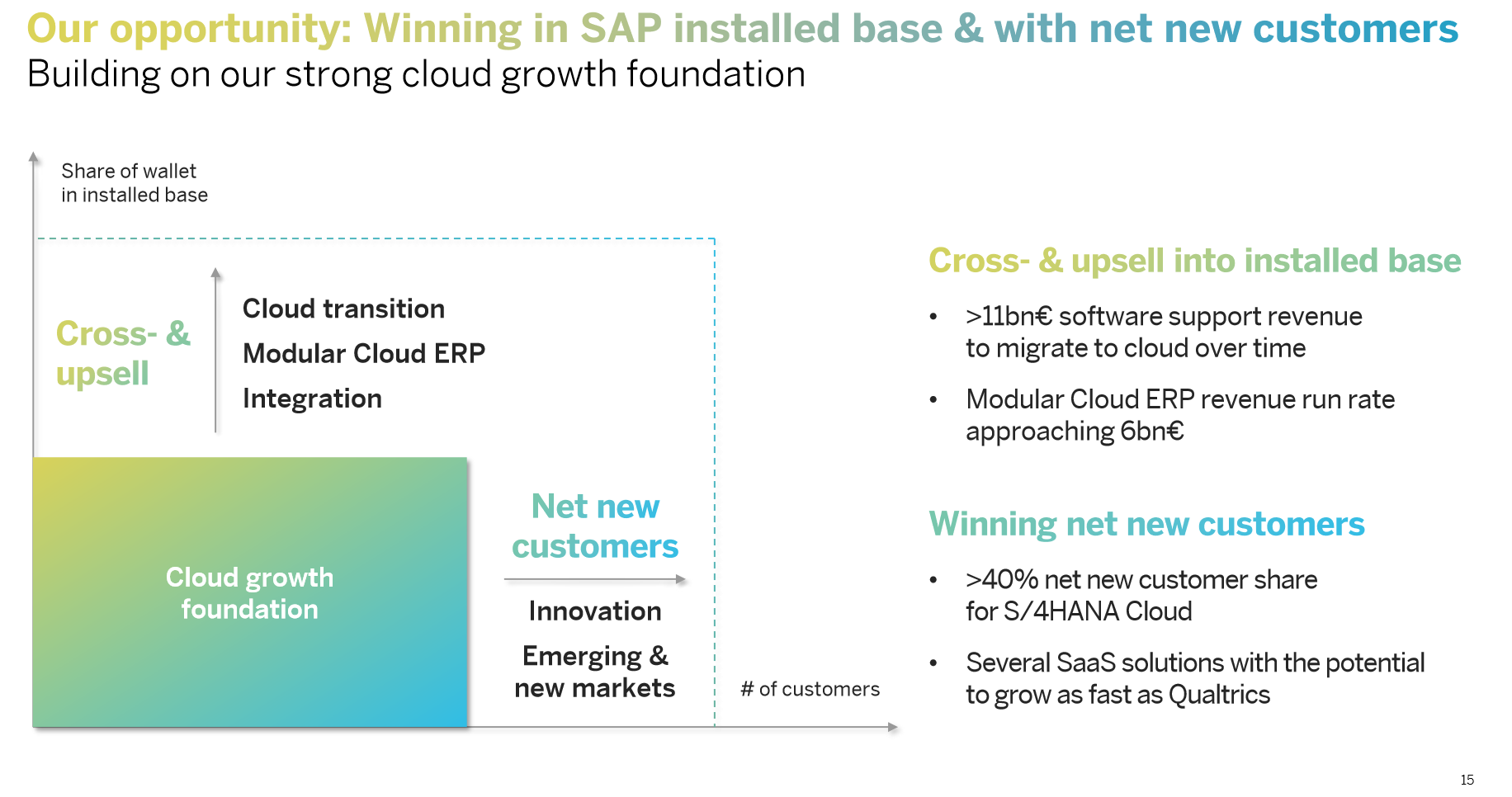

Wie oben bereits besprochen, will SAP bis im Jahr 2025 einen Umsatz von 22 Mrd. $ mit der Cloud erwirtschaften. Dafür hat SAP eine eigene Strategie entwickelt, um dieses ehrgeizige Ziel zu erreichen.

Rise with SAP

Wie ihr in der unteren Grafik sehen könnte, gliedert sich diese Strategie in zwei Spaten.

Quelle: SAP SAPPHIRE Now Financial Analyst Conference Presentation

Corss- & Upsell

Dieser Pfeiler der Strategie zielt auf die Bestandskunden von SAP ab. Da SAP schon ein älterer Softwarekonzern ist und sich über die Jahre einen großen Kundenstamm aufgebaut hat, - so sind beispielsweise 92 % der Forbes-Globel-2000-Unternehmen SAP Kunden-, fällt es SAP somit leichter Bestandskunden dazu zu bewegen in die Cloud zu wechseln. Auch die langjährigen Kundenbeziehungen spielen SAP hier in die Karten, da man mit den meisten Kunden mitgewachsen ist.

Net New Costomers

Über diesen Weg versucht SAP neue Kunden zu gewinnen.

Zum einen mit SAP S/4 HANA, der Weiterentwicklung der SAP ERP Systeme. Sollte sich eine Kunde für die Lösungen von SAP zur internen Betriebsoptimierung entscheiden, wird versucht den Kunden davon zu überzeugen, dass direkt über die SAP Cloud zu tun. So zu sagen als Software as a Service.

Quelle: SAP SAPPHIRE Now Financial Analyst Conference Presentation

Die Kombination der Betriebsoptimierung durch S/4 HANA über die SAP Cloud als SaaS bringt für den Kunden folgenden Vorteil:

Es spart Zeit und Geld

Außerdem soll sich laut IDC bis 2024 die Anzahl der Unternehmen, welche "Cloudarchitekturen für Zentrale Geschäftsanwendungen" einführen, verfünffachen. Des weiteren werden gut 1/4 aller Unternehmen ihre Cloudbasis erweitern, um das Arbeiten von Zu Hause aus weiter ermöglichen/verbessern zu können.

Beides sind Punkte, die das Wachstum der SAP Cloud weiter befeuern könnten.

Aboumsätze

Wie bereits mal angesprochen vergibt SAP Lizenzen an die Kunden, damit diese ihre Produkte nutzen können. Das geschieht via Abomodell. Für SAP hat dass den Vorteil, mit den monatlichen Umsätzen besser und langfristigen planen zu können. Aus Aktionärssicht nimmt es dem eher zyklischen Software-Geschäft, - läuft die Wirtschaft schlecht, wird nicht in Software Upgrades investiert-, etwas seiner Zyklik.

Im Jahr 2020 lag der Anteil der planbaren Umsätze bei 72 %. Langfristig soll laut SAP Ausblick dieser Anteil der planbaren Umsätze im Jahr 2025 bereits um die 85 % betragen.

Aboumsätze und Aktionäre, dass passt einfach. :)

SAP ist fast nicht mehr loszuwerden

Der wohl größte Teil des Burggrabens von SAP ist, dass die Software und somit auch SAP so Tief im Unternehmen des Kunden verankert ist, dass es fast unmöglich ist, SAP wieder loszuwerden.

Die Software von SAP wieder aus dem eigenen Unternehmen zu bekommen, besonders wenn SAP mit dem Unternehmen gewachsen ist, - was meistens der Fall sein dürfte-, ist nur mit erheblichen Zeit und Kostenaufwand zu erreichen. Da sprechen wir schnell mal von einem zweistelligen höheren Millionenbetrag. Und solange SAP weiterhin gut Lösungen anbietet, Updates, Weiterentwicklungen anbietet, ... haben die Kunden auch keinen Grund von SAP wegzuwechseln.

Qualtrics

Im November 2018 kaufte SAP für damals 8 Mrd. $ Qualtrics auf. Qualtrics ist spezialisiert auf EFM-Systeme.

EFM = Enterprise Feedback Management

Der Sinn von EFM-Systemen besteht darin, Feedback aus allerlei Quelle, z.b. Sozial Media, Kunden, Marktforschungsinstitute, ..., auszuwerten, um somit zu sehen, wo Verbesserungspotential besteht.

Im Jahr 2020 schrieb Qualtrics einen Verlust von ca. 300 Mio $, der Umsatz betrug ca. 600 Mio. $

Qualtrics wurde Anfang 2021 von SAP an die Börse gebracht, wobei SAP 92 % der Qualtrics Aktien hält.

Falls Qualtrics in Zukunft profitabel arbeitet, wirkt sich das natürlich positiv auf das Ergebnis von SAP aus.

Risiken

Bei SAP sehen ich zwei Risiken, außerdem möchte ich gerne den Mythos mit Salesforce als Hauptkonkurrenten aufräumen, da Salesforce ein komplett anderes Hauptgeschäft hat als SAP.

Machen wirs Step by Step, der Wichtigkeit nach ansteigen.

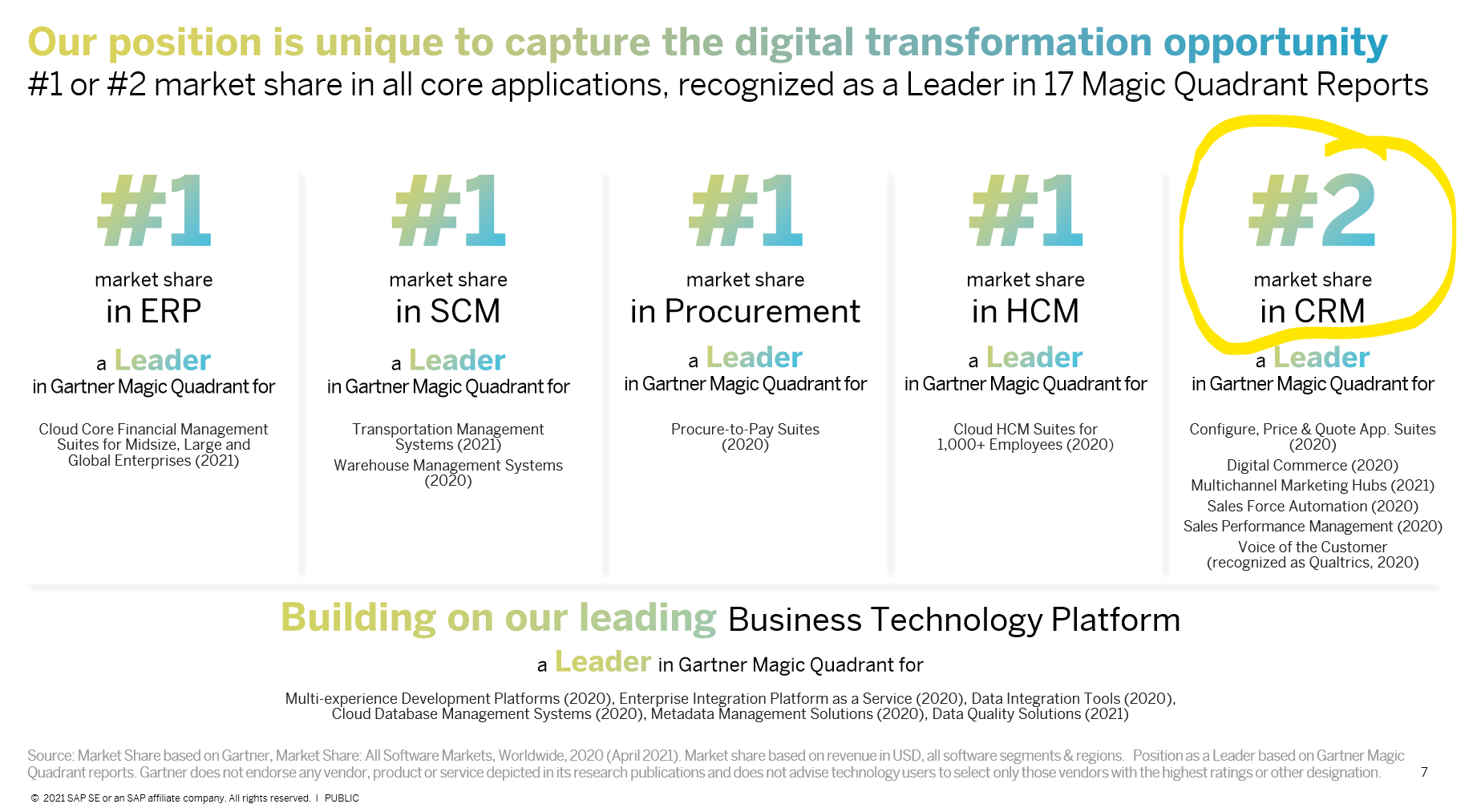

SAP und Salesforce, KEINE Hauptkonkurrenten.!

SAPs Hauptgeschäft ist ERP. Enterprice Resource Planning. ERP-Lösungen werden für die Optimierung aller betriebsinternen Prozesse benötigt. Sie sollen die Geschäftsprozesses schneller und effektiver machen.

Salesforce Hauptgeschäft ist CRM. Customer Relationship Management. CRM-Lösungen werden für die Optimierung aller betriebsexternen Prozesse benötigt. Somit sollen z.b. der Vertrieb neuer Produkte, die Verwaltung externer Kundendaten oder das Marketing optimiert werden.

Quelle: SAP SAPPHIRE Now Financial Analyst Conference Presentation

Es ist natürlich logisch, dass ein so großes Unternehmen wie SAP ebenfalls CRM Lösungen anbietet, jedoch sind sie auf ERP Lösungen spezialisiert, was ihr Hauptgeschäft ist.

Auf der Website von SAP hab ich diese schöne Übersicht gefunden, in der auch SAP sagt, das sie in diesem Geschäftsbereich kein Marktführer sind, sondern Salesforce die Nase vorne hat.

Nun kommen wir zu den eigentlichen Risiken.

Konkurrenz

Zwar ist SAP im ERP-Bereich Marktführer, jedoch drängen immer mehr kleinere Anbieter, wie zb.b Workday, auf den Markt. Wie bei allen Technologien steigt die Konkurrenz, wenns läuft.

Besonders das ERP Angebot für den Mittelstand hat sich die letzten Jahre über krass ausgeweitet.

Aber

Dadurch, dass Corona der Digitalisierung einen starken Auftrieb gegeben hat und die Unternehmen immer mehr hin zur Cloud tendieren, spielt SAP in die Karten. Viele der neueren ERP Anbieter sind selbst eher kleine Unternehmen, somit haben sie oft nicht die Möglichkeit, den Trend hin zur Cloud als Software as a Service mitzugehen.

SAP kann hier mit seiner Größe und dem Komplettangebot punktet.

Wachstumsstrategie schlägt fehl

Das größte Risiko sehe ich im möglichen Fehlschlag der Wachstumsstrategie, sodass der Umsatz und somit auch der Gewinn weiterhin stagnieren oder rückläufig sind.

Der Cloudmarkt ist der wichtige Zukunftsmarkt für SAP. Die Komplettlösung mit S/4 HANA in Kombi mit der Cloud sind wahrscheinlich die Wachstumstreiber der nächsten Jahre.

Der Cloudmarkt an sich ist allerdings brutal Umkämpft. AWS, Microsoft, Google und Alibaba machen Rund 60 - 70 % des Marktes aus, den Rest teilen sich Anbietet wie SAP, Salesforce, Tencent, Oracle, Workday, Adobe, .... . Bei der Gewinnung der Kunden für eine reine Cloudlösung ist als mächtig Konkurrenz vorhanden. Um hier Konkurrenzfähig zu bleiben wird/muss SAP in den nächsten Jahren viel investieren.

Da sollte man sich nichts vormachen, SAP biete die Cloud zwar an, jedoch gibts mehr als nur n paar Alternativen.

Bewertung

Kommen wir nun zu Bewertung SAP Aktie.

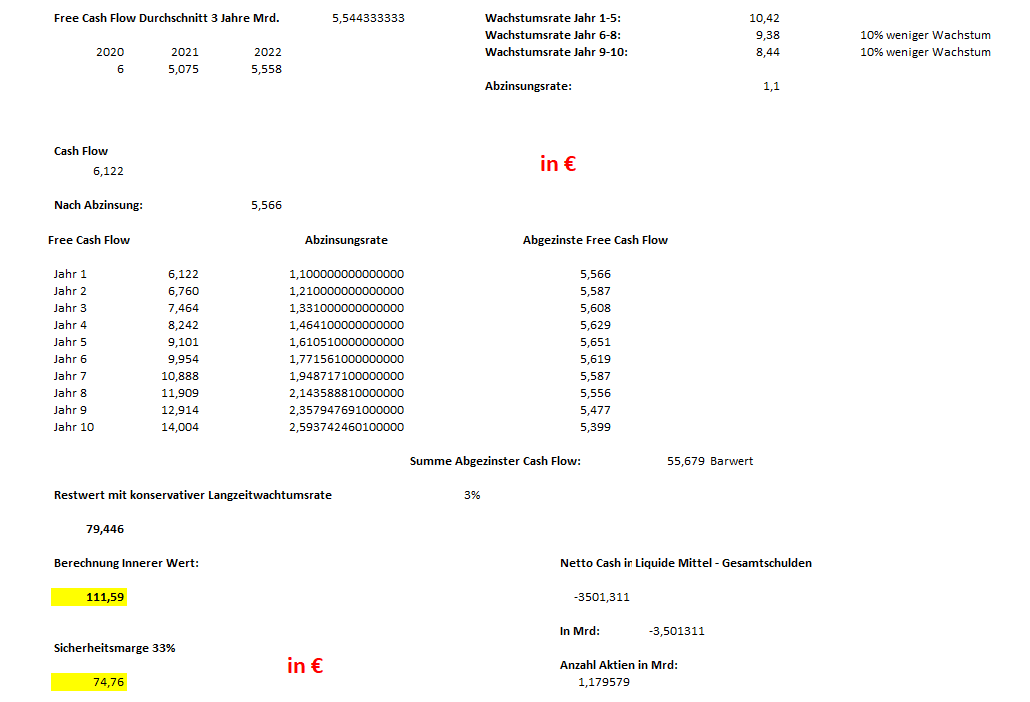

Als Wachstumsrate habe ich das durchschnittliche Umsatzwachstum der letzten 10 Jahre (8,17%) gewählt und auf 10,42 % in den nächsten 5 Jahren nach oben korrigiert. Wie wir bereits festgestellt haben, soll der Umsatz bis 2023 stagnieren, dann aber zweistellig wachsen. Dieses zweistellige Wachstum habe ich etwas vorweggenommen, jedoch in den Folgejahren wieder korrigiert.

In den Jahren 6 - 8 wird sich das Wachstum um 10 % verlangsamen und in den Jahren 9 -10 nochmals um 10 %. Das sind meiner Meinung nach realistische Annahmen.

Mit diesen Annahmen erhalte ich einen fairen Wert von 111,59 € pro SAP Aktie. Der aktuelle Kurs (Stand 21.11.2021) liegt bei 124,44.

Somit ist die SAP Aktien in Relation zu ihrem fairen inneren Wert leicht überbewertet.

In die Berechnung wurden die Anteile, welche SAP an Qualtrics hält miteinbezogen.

Hier noch einige Kennzahlen die ich mir immer anschaue:

| Kennzahlenübersicht: | |

| PEG Ratio aktuell | 2,21 |

| Unternehmenswert/Umsatz | 5,39 |

| KUV | 5,18 |

| Nettomarge 2022 | 15,51% |

| KGV 2022 | 33,9 |

| Ausschüttung FCF | 41 % |

| Verschuldungsgrad 2022 | 0,33 |

| ROE 2022 | 16,8 |

Fazit:

SAP ist für mich ein tolles Qualitätsunternehmen, ein typischer Average Grower.

Gute Zukunftsaussichten, klare Wachstumsstrategie, großen Burggraben. Außerdem sind zwei der Gründer von SAP, Hasso Plattner und Dietmar Hopp, beide, mit 6% bzw. 5% in SAP investiert. Besonders Plattner hat in letzter Zeit immer wieder SAP Aktien gekauft, dass zeigt mir, das beide von der Idee und dem Wechsel hin zur Cloud überzeugt sind. Auch ist es ein starker Vertrauensbeweis an den aktuell CEO Klein, von dem ich, wenn ich ehrlich bi, aber nicht ganz überzeugt bin. Er agiert sehr verhalten.

Großartiges Wachstumsraten von 20% p.a. sind bei SAP aber nicht mehr zu erwarten.

SAP hat auch ein paar Probleme. Ein temporär Stagnierendes Gewinn und Umsatzwachstum und viele Konkurrenz.

Für wen ist die Aktie geeignet?

SAP könnte eine interessante Aktie für Value Investoren sein, wenn der Kurs unter den fairen Wert sinkt, da mir der aktuelle Kurs leicht überteuert vorkommt.

Auch könnte die Aktie eine Option für Dividendeninvestoren sein, da SAP seine Dividende in den letzten 10 Jahren um durchschnittlich 11,92 % gesteigert hat. Ebenfalls peilt das Management an, 40 % des Gewinns nach Steuern an die Investoren auszubezahlen und bekennt sich somit klar zur Dividende.

Was hälts du von SAP?

Glaubst du, dass SAP die 22 Mrd. $ Umsatz mit der Cloud im Jahr 2025 reißt?

Ich hoffe dir hat meine Aktienanalyse zu SAP gefallen :)

Ich wünsche dir noch einen schönen Tag und saftig Rendite!

Disclaimer

Ich habe den Beitrag nach bestem Wissen und Gewissen erstellt, kann jedoch die Richtigkeit der angegebenen Daten nicht garantieren. Es findet keinerlei Anlageberatung meinerseits statt. Dieser Beitrag dient einzig Informationszwecken und stellt keine Kauf oder Verkaufsaufforderung dar. Aktiengeschäfte sind hochriskant und auch ein Totalverlust ist möglich. Ich übernehme keine Verantwortung für jegliche Konsequenzen und Verluste die entstehen.

Du bist selbst für deine Investitionsentscheidungen verantwortlich.

Ich selbst halte zum Zeitpunkt der Analyse SAP Aktien also beachte bitte einen möglichen Interessenskonflikt.

Quellen:

- alleaktien.de/quantitativ

- marketscreener.com

- aktie.traderfox.com

- investing.com

- SAP Q3 Bericht

- SAP Jahresabschluss

- SAP Investors Presentations

- erpplaner

- zacks.com/peg im Zeitverlauf

- Simply Wallstreet

- aktienfinder.net